Spis treści

Informacja

Ubezpieczenie na życie to jeden z filarów finansowego bezpieczeństwa rodziny. Według danych PIU w 2024 roku ponad 3,5 mln Polaków posiadało indywidualne polisy na życie, a jeszcze więcej korzysta z ochrony w ramach ubezpieczeń grupowych. Coraz więcej osób rozumie, że polisa nie jest wydatkiem, lecz inwestycją w spokój i stabilność finansową bliskich.

Dlaczego warto znać różne rodzaje ubezpieczeń na życie? Ponieważ nie ma jednego uniwersalnego rozwiązania – różne polisy odpowiadają na różne potrzeby. Dla jednych najważniejsze jest wysokie świadczenie w przypadku śmierci ubezpieczonego, inni szukają produktu, który pozwoli im gromadzić oszczędności. Ten przewodnik pomoże Ci zrozumieć, jakie masz możliwości i jak wybrać polisę, która będzie odpowiadała Twojej sytuacji życiowej i finansowej.

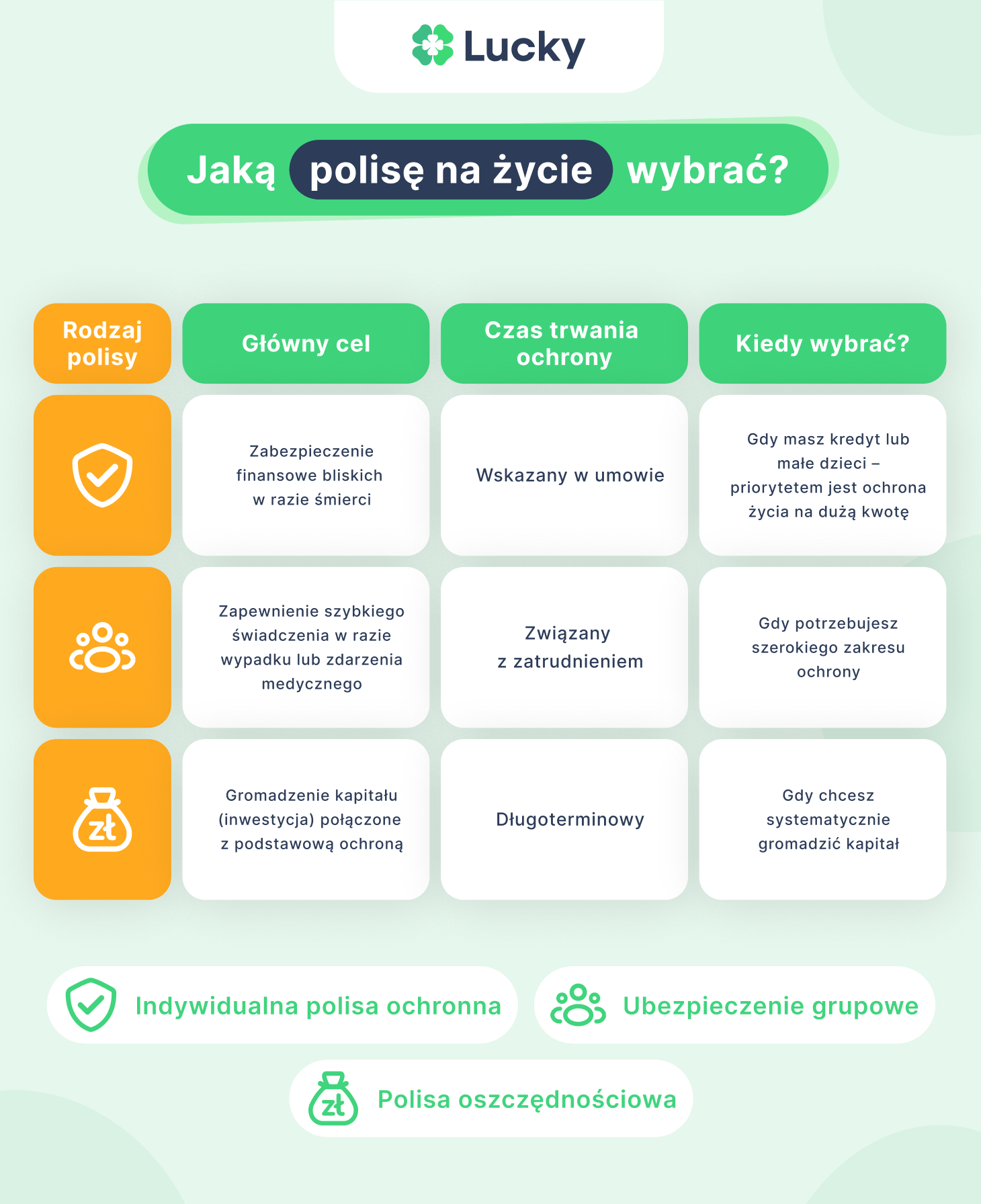

Jaką polisę na życie wybrać?

Indywidualne ubezpieczenie na życie

Indywidualne ubezpieczenie na życie to umowa zawarta pomiędzy Tobą a towarzystwem ubezpieczeniowym. W zamian za opłacanie składki ubezpieczyciel zobowiązuje się do wypłaty świadczenia Twoim bliskim w przypadku śmierci ubezpieczonego. Możesz też zdecydować o dodatkowych opcjach – np. świadczeniu w razie poważnej choroby czy trwałego inwalidztwa.

Kiedy warto wybrać ochronę indywidualną?

To dobry wybór, jeśli masz rodzinę, kredyt hipoteczny lub zobowiązania finansowe, które w razie Twojej śmierci mogłyby obciążyć bliskich. Polisa zapewni im wsparcie finansowe i możliwość utrzymania dotychczasowego poziomu życia.

Na co uważać przy zakupie ubezpieczenia?

Sprawdź ogólne warunki ubezpieczenia – szczególnie wyłączenia odpowiedzialności i zasady wypłaty świadczenia. Upewnij się, że suma ubezpieczenia jest wystarczająca, aby pokryć zobowiązania i zapewnić rodzinie bezpieczeństwo finansowe.

Piotr Czubiński

Spec. ds. ubezpieczeń

Przy wyborze indywidualnej polisy zwróć uwagę, czy możesz elastycznie zmieniać sumę ubezpieczenia i zakres ochrony w trakcie trwania umowy. Życie się zmienia, a polisa powinna nadążać za Twoimi potrzebami.

Grupowe ubezpieczenie na życie

To najprostszy sposób na uzyskanie ochrony – składka jest niska, a formalności ograniczone. W ramach ubezpieczenia grupowego nie trzeba przechodzić skomplikowanych badań medycznych. Minusem jest jednak to, że ochrona trwa tylko tak długo, jak pracujesz w danej firmie.

Otwarte grupy ubezpieczeniowe

Jeśli nie masz dostępu do polisy w pracy, możesz przystąpić do tzw. otwartej grupy. Takie rozwiązanie oferują np. związki zawodowe, stowarzyszenia czy brokerzy ubezpieczeniowi.

Piotr Czubiński

Spec. ds. ubezpieczeń

Grupówka to dobry start – zapewnia szeroki zakres ochrony za niską składkę. Ale jeśli zależy Ci na długoterminowym zabezpieczeniu finansowym, rozważ równoległe indywidualne ubezpieczenie na życie.

Tabela 1. Polisa grupowa vs. indywidualna – porównanie

Cecha | Polisa grupowa | Polisa indywidualna |

|---|---|---|

Forma zawarcia | Przez pracodawcę lub otwartą grupę | Bezpośrednio z towarzystwem ubezpieczeniowym |

Składka | Niska, często stała | Wyższa, zależna od zakresu ochrony i wieku |

Zakres ochrony | Podstawowy, ograniczony | Elastyczny, można dopasować do potrzeb |

Badania medyczne | Zazwyczaj nie wymagane | Mogą być wymagane, szczególnie przy rozszerzonej ochronie |

Trwałość ochrony | Tylko podczas zatrudnienia lub członkostwa w grupie | Całe życie, z możliwością zmiany sumy ubezpieczenia i dodatków |

Elastyczność | Ograniczona, brak opcji dodatkowych | Wysoka – dodatki, suma ubezpieczenia, ochrona rodziny |

Ubezpieczenie terminowe i bezterminowe

Polisa terminowa działa przez określony czas (np. 20 czy 30 lat). Bezterminowe ubezpieczenie na życie chroni Cię przez całe życie, a wypłata świadczenia następuje niezależnie od tego, kiedy dojdzie do śmierci ubezpieczonego.

Kiedy opłaca się mieć polisę czasową?

Terminowe ubezpieczenie na życie to dobry wybór, jeśli chcesz zabezpieczyć rodzinę na czas spłaty kredytu hipotecznego czy wychowania dzieci. Jest tańsze, bo obejmuje tylko określony okres ryzyka.

Małgorzata Pawlaczek

Spec. ds. ubezpieczeń

Polisa bezterminowa jest droższa, ale zapewnia ochronę w dłuższej perspektywie.

Tabela 2. Polisa terminowa vs. bezterminowa

Cecha | Polisa terminowa | Polisa bezterminowa |

|---|---|---|

Okres ochrony | Określony czas (np. 10, 20, 30 lat) | Całe życie ubezpieczonego |

Składka | Zwykle niższa | Wyższa niż w polisie terminowej |

Cel | Zabezpieczenie konkretnych zobowiązań (np. kredyt, wychowanie dzieci) | Długoterminowe zabezpieczenie finansowe bliskich |

Wypłata świadczenia | Tylko w przypadku śmierci w okresie ochrony | Zawsze przy śmierci ubezpieczonego |

Możliwość oszczędzania/inwestowania | Zazwyczaj brak | Niektóre polisy umożliwiają gromadzenie kapitału |

Ubezpieczenie na życie i dożycie – polisa z funkcją oszczędzania

To produkt hybrydowy – jeśli umrzesz w trakcie trwania umowy, bliscy otrzymają świadczenie. Jeśli dożyjesz końca okresu ubezpieczenia, Ty dostaniesz wypłatę kapitału.

Jak działa taki produkt hybrydowy?

Część Twojej składki przeznaczona jest na ochronę ubezpieczeniową, a część na gromadzenie oszczędności. To dobre rozwiązanie, jeśli chcesz połączyć ochronę finansową z planowaniem przyszłości.

Natalia Wojtuń

Spec. ds. ubezpieczeń

Polisa na życie i dożycie może być elementem strategii oszczędnościowej – np. jako zabezpieczenie edukacji dziecka.

Ubezpieczenie na życie z dodatkami

Dodatki, takie jak NNW, poważne zachorowania czy assistance zwiększają zakres ochrony. Możesz w ten sposób zapewnić sobie świadczenie w razie następstw nieszczęśliwych wypadków, poważnej choroby czy hospitalizacji.

Przykłady sytuacji, w których warto rozważyć dodatki do polisy:

- Aktywność sportowa lub hobby z ryzykiem urazów – jeśli uprawiasz sporty ekstremalne lub rekreacyjne, dodatek NNW może zapewnić wsparcie finansowe w razie wypadku.

- Rodzina z małymi dziećmi – rozszerzenie o świadczenia w razie poważnej choroby pozwala zabezpieczyć stabilność finansową rodziny w trudnym okresie.

- Praca w zawodzie podwyższonego ryzyka – np. w budownictwie, transporcie czy służbach mundurowych, dodatki NNW i assistance medyczne zwiększają bezpieczeństwo w nagłych sytuacjach.

- Planowanie leczenia prywatnego lub rehabilitacji – opcja assistance lub świadczenie za hospitalizację może pokryć koszty prywatnej opieki medycznej lub rehabilitacji, które nie są refundowane w ramach NFZ.

- Choroby przewlekłe w rodzinie – dodatkowe ubezpieczenie od poważnych zachorowań może pomóc w zapewnieniu środków na leczenie lub wsparcie finansowe w razie diagnozy poważnej choroby.

Jak dodatki wpływają na składkę?

Im więcej rozszerzeń, tym wyższa składka. Warto więc dopasować dodatkowe opcje w polisie do swoich indywidualnych potrzeb i możliwości finansowych.

Natalia Wojtuń

Spec. ds. ubezpieczeń

Nie kupuj wszystkiego „na zapas”. Przeanalizuj, które ryzyka są dla Ciebie realne, a które generują tylko niepotrzebny koszt ubezpieczenia. W przypadku wątpliwości warto skorzystać z pomocy doradcy ubezpieczeniowego, który pomoże dobrać zakres ochrony do potrzeb klienta

Jak dobrać odpowiedni rodzaj ubezpieczenia na życie?

Wybór polisy na życie to decyzja, która powinna być dopasowana do Twojej sytuacji finansowej, potrzeb rodziny i planów na przyszłość. Zanim podpiszesz umowę, warto zadać sobie kilka kluczowych pytań:

- Czy chcę ochrony na określony czas czy na całe życie?

Polisa terminowa jest tańsza i sprawdzi się, jeśli chcesz zabezpieczyć rodzinę np. na czas spłaty kredytu hipotecznego lub do momentu usamodzielnienia dzieci. Polisa bezterminowa daje ochronę przez całe życie, co oznacza wyższą składkę, ale pełną gwarancję wypłaty świadczenia niezależnie od momentu zdarzenia. - Jak duża suma ubezpieczenia zapewni rodzinie spokój?

Suma ubezpieczenia powinna pokrywać zobowiązania finansowe, bieżące koszty życia rodziny oraz przyszłe wydatki, takie jak edukacja dzieci czy spłata kredytu. Warto policzyć, ile realnie potrzebują Twoi bliscy, aby zachować dotychczasowy standard życia w razie Twojej śmierci. - Czy zależy mi na gromadzeniu oszczędności, czy tylko na ochronie?

Niektóre polisy łączą ochronę ubezpieczeniową z możliwością odkładania środków na przyszłość. Jeśli zależy Ci na budowaniu kapitału, warto rozważyć produkt hybrydowy („na życie i dożycie”). Jeśli priorytetem jest bezpieczeństwo bliskich, wystarczy polisa czysto ochronna.

Najczęstsze błędy przy wyborze polisy

Wiele osób popełnia proste, ale kosztowne błędy:

- Zbyt niska suma ubezpieczenia – świadczenie może nie wystarczyć, by pokryć realne potrzeby rodziny.

- Brak znajomości wyłączeń odpowiedzialności – niektóre sytuacje nie są objęte ochroną, np. skutki działań wojennych czy samobójstwo w pierwszych latach polisy.

- Rezygnacja z ochrony po zmianie pracy lub zmianie sytuacji życiowej – polisa powinna ewoluować razem z Twoimi potrzebami.

Dodatkowo warto sprawdzić warunki dotyczące rozszerzeń, takich jak NNW, poważne choroby czy assistance – dopasowane do Twojego stylu życia i ryzyk, którym realnie jesteś narażony.

Czy warto skorzystać z pomocy doradcy?

Tak – dobry doradca lub broker ubezpieczeniowy pomoże:

- Porównać dostępne oferty i warunki polisy.

- Dobrać sumę ubezpieczenia adekwatną do Twoich zobowiązań i potrzeb rodziny.

- Zrozumieć niuanse OWU (Ogólne Warunki Ubezpieczenia) i uniknąć pułapek związanych z wyłączeniami.

- Zaproponować dodatki, które realnie zwiększą bezpieczeństwo, bez niepotrzebnego podnoszenia składki.

Dzięki wsparciu eksperta możesz mieć pewność, że wybierasz polisę najlepiej dopasowaną do Twojej sytuacji, a decyzja o ubezpieczeniu stanie się świadomym krokiem w kierunku finansowego bezpieczeństwa Twojej rodziny.

Najczęściej zadawane pytania

Co warto zapamiętać?

Znajomość różnych rodzajów ubezpieczeń na życie pozwala wybrać produkt dopasowany do Twoich indywidualnych potrzeb.

Niezależnie od tego, czy wybierzesz ubezpieczenie grupowe, terminowe czy polisę z możliwością inwestowania części składki – pamiętaj, że kluczem jest dobrze dobrana suma ubezpieczenia i odpowiedni zakres ochrony.

Dzięki temu zapewnisz swoim bliskim realne zabezpieczenie finansowe na wypadek śmierci ubezpieczonego i zyskasz spokój o ich przyszłość.

Autor

Małgorzata Pawlaczek

Spec. ds. ubezpieczeń

Przyglądam się rynkowi ubezpieczeń, tworząc rzetelne i przystępne treści, które mają pomóc czytelnikom podejmować świadome decyzje. Łączę wiedzę ekspercką z codziennymi pytaniami i wątpliwościami osób rozważających ubezpieczenie, by prostym językiem wyjaśniać zawiłości polis i warunków ubezpieczenia.